LIMRA estima que hay 102 millones de personas en los EE.UU. que tienen seguro insuficiente o no lo tienen. Mientras miramos al año 2050 y pretendemos cerrar esa brecha, resulta crucial comprender las razones detrás de ello.

La falta de conciencia sobre la importancia de los seguros y cómo funcionan, los problemas de confianza y los conceptos erróneos sobre la asequibilidad contribuyen a una cobertura de seguro insuficiente. Para superar estas barreras, las personas necesitan educación, empatía y un camino simplificado para adquirir un seguro. En esencia, necesitan una mejor experiencia en materia de seguros de vida.

Es por eso por lo que mejorar la experiencia del cliente se ha convertido en la máxima prioridad para las compañías de seguros de vida. Al centrarse en CX las aseguradoras pueden atraer y retener de manera efectiva una base de clientes más amplia. Esto, a su vez, les permite abordar la brecha de cobertura y cumplir su misión original: ayudar a las personas de sus comunidades.

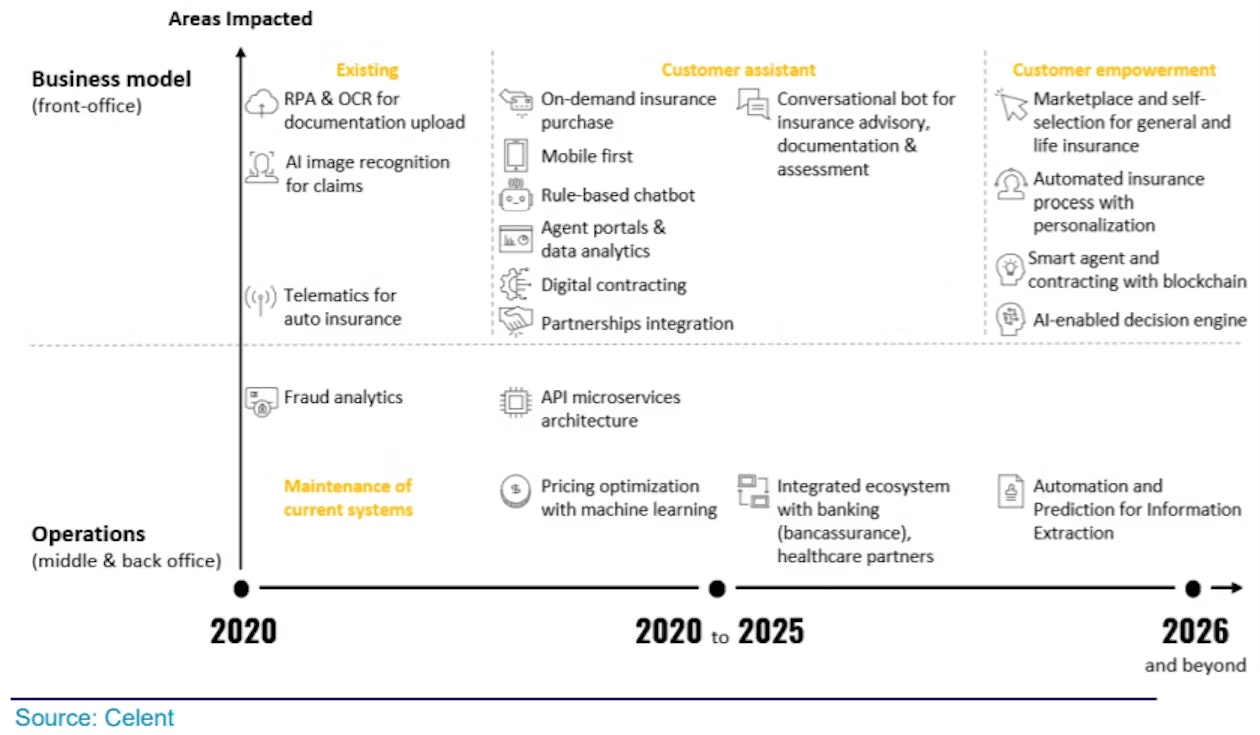

Esta prioridad de ofrecer una excelente experiencia al consumidor se ha convertido en el motor clave de la transformación digital en la industria de seguros. Las aseguradoras reconocen que satisfacer las crecientes expectativas de los consumidores requiere acceder y aprovechar las grandes cantidades de datos almacenados en sus sistemas empresariales y reelaborar los procesos tradicionales que subyacen a sus esfuerzos de ventas, servicios y reclamos.

En un seminario web de Accelerate titulado "Impulsando la Participación Digital del Cliente en Toda la Cadena de Valor del Seguro del Caribe", Ruben Veersamy, Vicepresidente Senior del Caribe en Equisoft, habla sobre la importancia de la experiencia del cliente.

Para reducir significativamente el déficit de cobertura de 12 mil millones de dólares y eliminar el riesgo financiero de millones de hogares será necesario que las aseguradoras se centren más en el cliente. Necesitan una comprensión profunda de la evolución de las expectativas de los clientes, una visión y una estrategia clara sobre cómo satisfacer esas necesidades, y los procesos y la tecnología correctos para crear un compromiso más significativo.

Las aseguradoras solo podrán reducir las frustraciones que disuaden a demasiados consumidores de solicitar cobertura o abandonar una compra a mitad de camino trabajando desde un enfoque de “cliente dentro” en lugar de “compañía fuera”. Desarrollar una CX superior, habilitada digitalmente, que se compare favorablemente con las creadas por Amazon y Apple del mundo corporativo es la forma más prometedora de aumentar tanto las ventas como la retención.

¿Quiénes son los clientes de seguros de vida y qué buscan? #

El dramático cambio en las expectativas de los clientes se ha visto influenciado por las experiencias en línea en otras industrias como el comercio minorista, las finanzas y la hotelería. Los clientes ahora esperan experiencias hiperpersonalizadas, adaptadas a ellos, con el cumplimiento de pedidos instantáneos y una experiencia sin fricciones que esté disponible para ellos cuando y donde quieran.

¿Cómo son las expectativas de los clientes digitales en la industria de los seguros de vida? #

Los clientes potenciales de seguros de vida traen consigo todas sus expectativas de otras industrias cuando buscan comprar una póliza. Ya tienen ideas prefabricadas sobre cómo deberían realizarse las ventas y cómo se siente un excelente servicio.

Si bien la demografía es diversa, existen grupos core que se comparten con los grupos de similares expectativas que es importante que las aseguradoras consideren:

- Nativos digitales: Los clientes de hoy se sienten cómodos con la tecnología, esperan experiencias digitales fluidas y prefieren experiencias en línea para obtener información sobre productos, compras y administración de sus pólizas de seguro de vida. Estos clientes esperarán poder conocer fácilmente los productos en línea y que la aprobación, el cumplimiento y el servicio de la póliza se puedan completar enteramente en línea. Ellos esperan transparencia en el proceso de aprobación. Prefieren una suscripción de bajo impacto con pocas intervenciones médicas. Estos clientes quieren poder tratar con un asesor según sea necesario y prefieren conversaciones telefónicas directas o reuniones en líneas a chat‒bots y largas colas de espera. Un mayor uso de API para conectar soluciones digitales a lo largo del ciclo de vida de la póliza permitirá a las aseguradoras acelerar los procesos de cara al cliente.

- Buscadores de personalización: Los clientes esperan opciones de seguros de vida más personalizadas a medida que los avances en tecnología y análisis de datos continúan remodelando la industria. Los futuros clientes necesitarán soluciones de seguros personalizadas que se adapten a sus necesidades, preferencias y etapas de la vida específicas. Esperarán que la cobertura de su seguro de vida evolucione con ellos a medida que envejezcan y las circunstancias cambien. Para las aseguradoras, esto significa desarrollar nuevos enfoques, como seguros basados en el uso, suscripción personalizada y precios dinámicos.

- Conocedores de la tecnología y conectados: cada vez más, los clientes adoptarán tecnologías emergentes como la realidad aumentada, la inteligencia artificial, el aprendizaje automático y el internet de las cosas (IoT). Apreciarán las soluciones innovadoras que aprovechan estas tecnologías para ofrecer gestión proactiva de riesgos, monitoreo en tiempo real, y programas personalizados. A medida que la próxima generación de clientes ponga más énfasis en las experiencias que en los productos, las aseguradoras de vida necesitarán aprovechar los seguros integrados y los dispositivos portátiles para crear una experiencia de estilo de vida en torno al producto. Para muchas aseguradoras, el enfoque ha pasado de facilitar transacciones a crear experiencias y desarrollar el compromiso.

- Enfoque en longevidad y bienestar: A medida que la población general se interesa más por la salud y la longevidad, los clientes potenciales de seguros dan importancia a las pólizas de seguro de vida que integran programas de bienestar, incentivan estilos de vida saludables y ofrecen beneficios adicionales. Con el crecimiento de los dispositivos portátiles y el deseo de soluciones más personalizadas, las aseguradoras de vida necesitarán encontrar una manera de integrar experiencias centradas en el bienestar en su oferta de productos.

Más allá del consumidor: la importancia de la experiencia de los empleados, agentes y partes interesadas #

Todas estas expectativas elevadas son válidas para cada tipo de cliente con el que interactúa un operador. No son solo los asegurados los que esperan interacciones personalizadas, omnicanal y sin fricciones, sino también los distribuidores, asesores y el personal interno que interactúan con el producto a diario. A medida que las expectativas de experiencia del cliente continúan aumentando, es crucial reconocer que las personas involucradas en las operaciones diarias también buscan experiencias mejoradas.

En esta entrevista, Chris Eberly, responsable de Prácticas de Seguros en Datos Insights, explora cómo la IA puede mejorar la eficiencia de los empleados y ayudar a las aseguradoras a ahorrar tiempo a través de sus aplicaciones estratégicas.

In an episode of the Life Accelerated podcast, Cissy Williams, Chief Operations Officer at Protective Life explains the importance of the employee experience.

Workers will migrate away from roles that require manual, paper-based, low-value repetitive task completion. They will seek out digitally enabled roles which are low in frustration and high in satisfaction - created by being free to work at the highest level of their capability. To attract top talent to the industry, it is important to ensure that the technology that supports all roles is state-of-the-art, digital and integrated‒ the capability of providing real-time access to data as required.

En un seminario web de Accelerate titulado "Impulsando la Participación Digital del Cliente en Toda la Cadena de Valor del Seguro del Caribe", Sanjay Kaniyar, Socio de McKinsey & Company, habla sobre el valor de mejorar la participación del cliente.

Y el problema se convierte en una crisis potencial a medida que se intensifica el cambio demográfico. Los nuevos solicitantes de empleo rechazan los seguros de vida porque no se perciben como un campo moderno y de vanguardia en el que puedan crecer. E incluso cuando la edad promedio de un asesor se acerca a los 60 años y muchos se jubilan, las empresas luchan por atraer a la próxima generación. Cada vez son menos los jóvenes que ingresan a la profesión y menos del 20% la mantienen durante más de dos años.

La parte de la respuesta para revertir este “encanecimiento de la fuerza laboral” es mejorar el compromiso mediante la creación de experiencias mejoradas.

¿Qué hay de malo en el seguro de vida CX? #

Se comprende bien lo que los clientes quieren en una experiencia de servicio o venta de seguros de vida. Entonces, ¿por qué la industria sigue rezagada en lo que respecta a cumplir esas expectativas?

La naturaleza del producto #

Las aseguradoras ya están en desventaja en lo que respecta a la experiencia del cliente debido a la naturaleza inherente del propio producto de seguro de vida. En la mayoría de los casos, los productos de seguros de vida son complejos, difíciles de entender para un consumidor sin experiencia y se perciben como costosos.

También son en cierto modo una abstracción: dinero gastado hoy para compensar una pérdida de otra persona, con suerte, luego de muchas décadas en el futuro.

Y, considere cómo el proceso único de compra de seguros de vida afecta a los clientes. A diferencia de casi todas las demás compras que realizan, el seguro de vida requiere que las personas califiquen para la cobertura antes de poder comprar. Este proceso de calificación, que a menudo implica procedimientos invasivos, como exámenes médicos y análisis de sangre, crea desafíos únicos para las aseguradoras a la hora de brindar una experiencia positiva al cliente. Estos procedimientos no solo pueden provocar ansiedad en las personas, sino que también son laboriosos y requieren mucho tiempo, un gran esfuerzo y paciencia por parte de los solicitantes. Cuando se ven desde el punto de vista del cliente (POV) y desde fuera de lo tradicional en la industria estos procedimientos claramente crean barreras de entrada.

Procesos manuales #

Algunas partes interesadas siguen dependiendo de métodos ad-hoc y flujos de trabajos manuales basados en hojas de cálculo para operaciones importantes como la contabilidad de comisiones, el seguimiento de la presentación de pólizas y el seguimiento de las ventas. Estas tareas repetitivas consumen mucho tiempo, son ineficientes y requieren muchos recursos. Los clientes pueden experimentar frustración cuando sus consultas no se responden con prontitud debido a las limitaciones de recursos y la dependencia de tareas manuales que consumen mucho tiempo.

Datos aislados #

Los datos aislados inhiben la colaboración, ralentizan los procesos y obstaculizan las experiencias fluidas de los clientes. Hace que sea un desafío crear una visión unificada de los clientes y brindar servicios eficientes. Los procesos manuales necesarios para el movimiento y almacenamiento de datos introducen ineficiencias, retrasos y errores para los distribuidores que gestionan la presentación de pólizas. Además, la ausencia de datos de clientes centralizados de múltiples aseguradoras crea tareas que consumen mucho tiempo para los asesores mientras navegan por varios portales para recopilar información.

Falta de visibilidad del cliente sobre el proceso de suscripción. #

La tecnología heredada mal integrada, así como la falta de comunicación optimizada y procesos estandarizados entre los diferentes sistemas, pueden dificultar el ofrecer a los clientes las actualizaciones en tiempo real y una visión clara del progreso de sus aplicaciones. Sin visibilidad del proceso de suscripción, los clientes no pueden seguir el progreso de su solicitud, comprender posibles retrasos o requisitos, ni tener un cronograma claro para la aprobación de la póliza. Esta falta de transparencia puede hacer que los clientes pierdan la confianza en el producto y se sientan desconectados del proceso.

La falta de visibilidad del cliente sobre el proceso de suscripción #

La tecnología heredada mal integrada, así como la falta de comunicación optimizada y procesos estandarizados entre los diferentes sistemas, pueden dificultar la provisión de actualizaciones en tiempo real y una visión clara del progreso de las aplicaciones a los clientes. Sin visibilidad en el proceso de suscripción, los clientes no pueden seguir el progreso de su solicitud, comprender posibles retrasos o requisitos, ni tener un cronograma claro para la aprobación de la póliza. Esta falta de transparencia puede hacer que los clientes pierdan la confianza en el producto y se sientan desconectados del proceso.

Las aseguradoras que aún dependen de sistemas obsoletos y heredados de 20 años están teniendo dificultades para mantenerse al día con las crecientes expectativas de los clientes. Muchas pólizas todavía residen en sistemas de administración de pólizas (PAS) creados a finales de los años 1980 y 1990, lo que hace que algunas sean incluso más antiguas que los millennials a los que se dirigen estas empresas. A medida que otras industrias continúan innovando, los clientes esperan experiencias fluidas, visibilidad en tiempo real y servicios bajo demanda, que las aseguradoras no pueden ofrecer con el PAS heredado.

Durante el seminario web "Impulsando la participación del cliente digital a través de toda la cadena de valor de seguros" de Equisoft, preguntamos a los asistentes: ¿cuál es el mayor desafío de participación del cliente al que se enfrenta en este momento?

Contrarresistencia al cambio #

Uno de los mayores obstáculos a la modernización es la resistencia al cambio. Esto es cierto en todos los ámbitos, desde el equipo ejecutivo que elige invertir en tecnología moderna hasta los empleados de primera línea que interactuarían con nuevos sistemas a diario.

El miedo al cambio surge del miedo a interrumpir las operaciones existentes, el costo de reemplazar o actualizar los sistemas heredados y los desafíos asociados con la migración de datos. El miedo a cometer errores o introducir vulnerabilidades puede llevar a una preferencia por mantener el status quo.

Además, la implementación de tecnología moderna requiere que los empleados adquieran nuevas habilidades, lo que genera el temor de que su experiencia quede obsoleta. Esta resistencia al cambio prevalece en organizaciones de todo el mundo, pero puede ser aún mayor en países donde la infraestructura tecnológica es menos confiable.

Superar los procesos heredados #

Los procesos heredados a menudo resultan en una mala experiencia del cliente debido a los numerosos obstáculos que los consumidores deben superar para solicitar y calificar para la cobertura. Estos procesos son complejos, invasivos, obsoletos y requieren mucho tiempo, lo que genera frustración entre los posibles asegurados. El extenso papeleo, los extensos cuestionarios y los procedimientos de verificación manual consumen mucho tiempo y requieren que los solicitantes divulguen información personal, como registros médicos extensos y análisis de sangre. Esto contribuye a que las solicitudes estén incompletas y con altas tasas de deserción, ya que muchas personas terminan abandonando el proceso de completar la solicitud.

4 Mejores prácticas de CX en seguros de vida #

Implementar con éxito estrategias que aborden los desafíos únicos de los seguros puede ser una tarea compleja para las aseguradoras.

Instantánea del informe comisionado por Equisoft donde los encuestados afirmaron que durante los próximos doce meses sus compañías de seguros de vida planean invertir un promedio de $257,000 en tecnologías de front-end y $287,000 en tecnologías de back-end.

A menudo, las aseguradoras se enfrentan a la toma de decisiones sobre cómo priorizar los proyectos, cómo y cuándo abordar cuestiones fundamentales de datos, cómo crear la estructura organizativa adecuada y cómo lograr la aceptación de las partes adecuadas. Los proyectos a menudo se ejecutan en paralelo e involucran recursos tanto internos como externos. Las aseguradoras que están recorriendo con el mayor éxito el camino hacia una excelente CX siguieron una serie de mejoras prácticas para preparar el escenario para su transformación de CX:

Mejor práctica #1: Definir claramente la estrategia, el plan y el proceso de CX #

Para superar consistentemente las crecientes expectativas de los clientes de seguros en cada interacción en toda la empresa, es esencial adoptar un enfoque estratégico hacia la transformación digital.

Las aseguradoras de vida a menudo no consideran plenamente la experiencia completa del cliente en todos los aspectos de su transformación digital. Aunque una aseguradora de vida haya implementado un elegante interfaz digital que sea el primer punto de contacto de los consumidores durante una interacción de ventas o servicios, los clientes frecuentemente encuentran procesos fragmentados y manuales detrás del portal que ralentizan el proceso y crean frustración. Con demasiada frecuencia, toda la experiencia omnicanal no está pensada ni optimizada. Entonces, lo que comienza como una travesía digital de próxima generación se desvía por la necesidad de una llamada telefónica o los requisitos para presentar documentos físicos firmados, lo que finalmente arruina la experiencia general.

Los clientes continúan participando en interacciones físicas y aún aprecian el papel de los asesores y agentes, y este aspecto fundamental permanecerá sin cambios. Sin embargo, lo importante es poder elegir entre los dos: un enfoque híbrido.

Un estudio realizado por LIMRA/LOMA en colaboración con BCG, encontró que no son solo los boomers los que se inclinan por la colaboración en persona; ha habido un aumento en las preferencias por un enfoque híbrido entre los clientes de la generación X. Los millennials, por el otro lado, todavía valoran esa conexión cara a cara con agentes y asesores.

Al considerar la transformación de CX, es importante mirar el panorama general para garantizar la participación total del cliente. Crear un plan de transformación digital alineado con esta visión es crucial para el éxito.

En primer lugar, adoptar un proceso de desarrollo centrado en el cliente e involucrar a los clientes en la concepción y evaluación de nuevas implementaciones y programas garantiza que se tengan en cuenta sus necesidades. En segundo lugar, definir una visión clara de CX para los próximos 3 a 5 años proporciona una hoja de ruta para el éxito. Establecer prioridades dentro del plan permite centrar los esfuerzos en abordar diferentes cuestiones de CX. En general, comenzar con un enfoque totalmente nuevo para la modernización puede conducir a una transformación más rápida y eficiente, pero solo si esos proyectos totalmente nuevos están alineados con los objetivos y otros elementos de la estrategia y el plan general de CX. Cuando los proyectos de transformación o modernización se conciben de forma aislada, las aseguradoras no logran ver el valor que esperaban.

Mejor práctica #2: Evalúe su panorama tecnológico actual #

Una vez que se acuerde la estrategia general, el siguiente paso es revisar el ecosistema tecnológico actual, identificar las brechas que obstaculizarán el progreso y definir cómo se pueden cerrar esas brechas.

Este tipo de auditoria le permite alinear de manera más efectiva sus capacidades tecnológicas con sus objetivos de participación del cliente. Al realizar una auditoria integral de su panorama tecnológico, considere los siguientes aspectos de su infraestructura y capacidades:

- Sistemas de administración de pólizas (PAS): evalúe si sus sistemas permiten una rápida adaptación del producto para satisfacer eficazmente los requisitos cambiantes de los clientes

- Conectividad API: Determine si sus sistemas de administración de pólizas admiten conexiones API perfectas con herramientas de front-end de ventas y servicios, lo que permite un intercambio e integración de datos fluidos

- Soluciones de Ilustracion, eAplicación, y Portales: Evalúe si sus soluciones actuales para ilustración, aplicaciones electrónicas y portales se alinean con su objetivo de brindar una experiencia de cliente (CX) superior

- Accesibilidad de los datos del cliente: Evalúe la accesibilidad y disponibilidad de los datos de sus clientes. Asegúrese de que los datos necesarios sean fácilmente accesibles para su análisis y utilización en varios puntos de contacto

Mejor práctica #3: Encontrar el equilibrio adecuado entre las interacciones humanas y digitales #

La relación entre las interacciones digitales y humanas no deben verse como una situación de uno u otro; es una combinación de ambos, y esta realidad debe reflejarse en su estrategia y planes de CX.

En un seminario web de Accelerate titulado "Abordando los Desafíos de la Experiencia Digital del Cliente - Estrategias Clave para las Compañías de Seguros de Vida", Bruno Leduc, Vicepresidente Asesor y Patrimonio de Equisoft, explica el valor de la tecnología en fortalecer las conexiones humanas.

Para lograr el equilibrio adecuado entre las interacciones digitales y humanas, un enfoque omnicanal es crucial. Las empresas necesitan encontrar el equilibrio entre una estrategia de alto contacto y una estrategia de alta aceptación. La estrategia debe reflejar diferentes niveles de complejidad del producto que pueden requerir diferentes niveles de asistencia, niveles de interacción de suscripción o investigación de reclamos requerida.

Building an Omnichannel Experience

Building an omnichannel experience involves the integration and coordination of all the various channels through which customers interact with the insurer. This approach ensures a seamless and cohesive customer experience across different communication channels. This approach also ensures that insurers can meet the customers' preferences on how they would like to interact with the insurer.

New York Life is a great example of an insurer that can provide its customers with a consistent omnichannel experience. Head of Strategic Capabilities, Alex Cook, was featured on the Life Accelerated podcast, where he discusses how the insurer has modernized their suite of core technology - creating a fully digital experience for their customers. They've created a digital end-to-end experience for their applicants that streamlines that notably lengthly underwriting process. However, on the podcast, Cook also iterates how their paper option remains for those who prefer a more conventional approach.

Con interacciones de naturaleza transaccional, los clientes buscan una ejecución rápida y sin esfuerzo. Por ejemplo, los clientes pueden preferir la comodidad y la eficiencia cuando se trata de realizar cambios simples de dirección; no quieren pasar por la molestia de llamar a un centro y hablar con alguien para una tarea tan sencilla. Sin embargo, a medida que las interacciones se vuelven más complejas, la eficiencia se vuelve menos importante para los clientes. En cambio, priorizan recibir explicaciones, recursos educativos y apoyo empático. Las aseguradoras que puedan integrar la asistencia de asesores para educar, motivar y aliviar las frustraciones se ganarán la confianza de los consumidores y crearán un verdadero compromiso a largo plazo.

Mejor práctica #4: Libere el poder de sus datos #

Tener acceso en tiempo real a los datos es un elemento crucial para cerrar la brecha entre las expectativas de los clientes establecidos en otras industrias y la experiencia actual del cliente brindada por las aseguradoras. Es lo que permite las recomendaciones hiperpersonalizadas de Netflix y Amazon. Las aseguradoras que puedan desbloquear de manera efectiva el poder de la CX basada en datos y combinarlo con la eficiencia de la tecnología y la interacción humana genuina, serán las que creen las experiencias más atractivas para los consumidores.

A pesar de haber acumulado una gran cantidad de datos de clientes durante muchos años, las aseguradoras todavía enfrentan los desafíos asociados con el almacenamiento de estos datos en sistemas de administración de pólizas obsoletos. Estos sistemas heredados generalmente se basan en tecnologías, lenguajes de programación y arquitecturas obsoletos que no son compatibles con los métodos modernos de acceso a datos.

A menudo carecen de interfaces estandarizadas, lo que dificulta la extracción de datos de manera estructurada y eficiente, y a menudo utiliza formatos de datos propietarios o bases de datos no relacionales, a los que las herramientas y tecnologías modernas no pueden acceder fácilmente.

Debido a que los datos están alojados en una multitud de sistemas en toda la empresa, desde ERP, CRM, sistemas financieros hasta sistemas de administración de pólizas (PAS) y más, se necesita un enfoque coordinado en toda la empresa para la gestión de datos.

Para que las organizaciones gestionen eficazmente sus datos, es esencial establecer estructuras de propiedad claras en toda la organización. A medida que los datos se vuelven cada vez más vitales para las empresas, su responsabilidad de gestión debe elevarse a niveles más altos dentro de la organización. Dentro de este marco, los equipos que abarcan áreas funcionales pueden colaborar y descubrir cómo identificar y transformar los datos necesarios para realizar cambios positivos en CX a lo largo de todo el ciclo de vida de la póliza.

Tecnología que ofrece CX mejorada #

Se necesita tecnología fundamental para crear una CX digital superior #

Cada plan de transformación de CX abordará la modernización de las tecnologías fundamentales para permitir el acceso a datos en tiempo real, el procesamiento directo de aplicaciones, la suscripción y las reclamaciones aceleradas. Los CRM modernos y las herramientas de análisis de necesidades mejorarán las experiencias de los asesores y clientes a medida que interactúan. Y las integraciones con soluciones y fuentes de datos internas y externas ayudarán a crear un ecosistema CX completo que rodee y respalde a los clientes y a todas las partes interesadas.

Tecnología back office que impulsa una CX mejorada #

Para mejorar la experiencia del cliente, agilizar las operaciones y facilitar el intercambio de datos, es crucial modernizar y optimizar los sistemas de administración de pólizas (PAS). Un PAS moderno permite la implementación de soluciones centradas en el cliente que atienden tanto a asesores como a consumidores finales.

Herramientas de seguros digitales #

El software de ilustración proporciona una plataforma fácil de usar y visualmente atractiva para ilustrar detalles de las pólizas y productos a posibles compradores. Simplifica el proceso y garantiza una comprensión clara de las ofertas.

Sistema de administración de pólizas

Cómo los sistemas modernos de administración de pólizas de seguros mejoran la experiencia del cliente

Las aplicaciones electrónicas eliminan la necesidad de procesos en papel y firmas físicas sobre papel. Ofrecen una experiencia perfecta para asesores y solicitantes, proporcionando una forma sencilla y eficiente de recopilar toda la información necesaria para la aprobación de la póliza.

Soluciones de asesoría #

Además de estas soluciones empresariales, hay varias herramientas disponibles para mejorar la experiencia del asesor-consumidor. Estos incluyen el sistema de gestión de relaciones con el cliente y el software de análisis de necesidades financieras.

Estas ponderosas herramientas garantizan que los asesores completen su debida diligencia durante el análisis de necesidades y garantizan que los registros se conserven con fines de cumplimiento. Esto crea una experiencia altamente personalizada para el consumidor y proporciona al asesor una comprensión profunda de las necesidades del cliente. Los potentes CRMs diseñados específicamente para asesores les permiten segmentar su base de clientes e implementar sistemas de gestión de servicios y relaciones que brindan mayor valor a sus clientes.

Nube, API y Código bajo/sin código #

En los próximos 5 a 10 años, tres tecnologías clave seguirán siendo fundamentales para la evolución de la experiencia del cliente del seguro de vida.

En primer lugar, está la adopción basado en la nube, que ofrece escalabilidad, seguridad y velocidad de comercialización, nivelando el campo de juego para aseguradoras de todos los tamaños. La adopción basados en la nube permite a las aseguradoras lanzar rápidamente nuevos productos y servicios, lo que resulta en tiempos de respuesta más rápidos. Esta agilidad se traduce en una CX mejorada, ya que las aseguradoras pueden adaptarse rápidamente a las tendencias del mercado y las demandas de los clientes.

En segundo lugar, está el uso de API para integrar aplicaciones y sistemas, lo que permite el intercambio de datos en tiempo real y mejora las experiencias de seguros para clientes, agentes y corredores. Las API permiten la integración de sistemas, aplicaciones y fuentes de datos internos y externos, lo que permite una vista unificada de la información del cliente. Esta integración mejora la CX al eliminar los silos de datos, garantizar información precisa y consistente en diferentes puntos de contacto y permitir experiencias personalizadas basadas en una comprensión integral de las necesidades del cliente.

En tercer lugar, están las soluciones de código bajo/sin código, que permiten a los usuarios que no son técnicos crear soluciones y acelerar los procesos comerciales, lo que genera innovación y mejores experiencias para los clientes. Las soluciones de código bajo/sin código permiten a los usuarios empresariales modificar los flujos de trabajo sin amplios conocimientos de codificación. Esto permite a las aseguradoras diseñar e implementar rápidamente nuevos servicios centrados en el cliente, como portales de autoservicio, aplicaciones móviles o procesos de reclamos automatizados. Esta velocidad de prestación de servicios mejora la CX al reducir los procesos manuales y permitir a los clientes acceder a los servicios cómodamente.

Nuevos enfoques impulsados por la tecnología para mejorar la CX #

El plan integral de transformación CX de una aseguradora de vida irá más allá de la hoja de ruta para construir su base tecnológica CX e incorporará enfoques nuevos y más avanzados para la participación del cliente.

Estos enfoques reimaginan el diseño tradicional de productos, las interacciones con los clientes e incluso la identidad o visión central de una aseguradora de vida. Pueden incluir nuevos métodos para interactuar directamente con los clientes, como la creación de una experiencia omnicanal, la gamificación o reinversión de la propuesta de valor para poner mayor énfasis en el bienestar en la actualidad frente al enfoque tradicional en la mortalidad y la morbilidad.

Cómo el Big Data puede ayudar a las aseguradoras a mejorar la experiencia del cliente #

Los macrodatos permiten a las aseguradoras ofrecer experiencias altamente personalizadas y centradas en el cliente al proporcionar información detallada sobre las preferencias, comportamientos y necesidades individuales. Mediante el análisis de datos procedentes de fuentes como dispositivos IoT, los dispositivos vestibles, redes sociales y sistemas CRM, las aseguradoras pueden crear opciones de cobertura a medida que se ajusten al estilo de vida y al perfil de riesgo de cada cliente. Esto permite un compromiso proactivo a través de una comunicación personalizada, recompensas por hábitos saludables y estrategias de tarificación dinámicas. Además, el big data agiliza procesos como la gestión de Reclamos y el Suscriptor, reduciendo los tiempos de aprobación y mejorando la comodidad para los clientes. Al aprovechar las Analíticas avanzadas, las aseguradoras pueden anticiparse a las necesidades de los clientes, abordar posibles problemas antes de que surjan y fomentar la confianza a través de un servicio transparente y receptivo, transformando la experiencia global del cliente.

Novedades en portales digitales de autoservicio para agentes y clientes #

El auge de los portales de autoservicio y asesoramiento digital ha transformado la industria de seguros, pero es importante reconocer que la transformación digital no elimina la necesidad de asesores humanos. En cambio, ha creado una nueva dinámica en la que los portales de autoservicio pueden complementar y apoyar a los asesores, de forma muy similar a como los asesores confían en los miembros de su equipo o en profesionales especializados para manejar tareas que benefician a sus clientes pero que quedan fuera de su experiencia.

En lugar de señalar la desaparición de los agentes, los portales de autoservicio tienen el potencial de capacitar a los agentes para mejorar sus ofertas de servicios a los clientes en todos los ámbitos. Esto, a su vez, permite a los agentes dedicar más tiempo y concentrarse en brindar un servicio excepcional a sus clientes más valiosos, operando al más alto nivel de sus capacidades.

Portal como agregador de datos del sistema heredado #

Una ventaja significativa de algunos portales de servicios es su capacidad para agregar datos de varios sistemas PAS y presentarlos en una interfaz unificada. Por ejemplo, si un cliente tiene diferentes tipos de pólizas de seguro (como vida, discapacidad y enfermedad crítica), pero cada póliza se administra a través de sistemas PAS heredados separados, acceder a una vista consolidada de su cobertura de seguro se vuelve engorroso tanto para el cliente como para el agente. Por lo general, tendrían que navegar por varios sitios web, iniciar y cerrar sesiones, lo que causaría inconvenientes. Estos portales Multi PAS pueden recuperar datos de cada sistema y fusionarlos sin problemas en una vista única e integral.

Las aseguradoras y asesores con mentalidad de futuro reconocen que el futuro está en adoptar un modelo híbrido que combine avances tecnológicos para procesos optimizados y experiencias de cliente más rápidas y personalizadas, junto con el elemento indispensable de un asesoramiento humano de alto valor.

Salud y bienestar como nueva visión del seguro de vida en el futuro #

Cuando las aseguradoras pasan de un enfoque de mortalidad y riesgo a una visión de apoyo a la salud y el bienestar sobre cómo interactúan con los clientes, la relación entre todas las partes interesadas cambia fundamentalmente.

Con la ayuda del internet de las cosas (IoT) y los dispositivos portátiles, las aseguradoras que ofrecen programas de bienestar pueden monitorear y asesorar a los clientes a través de rutinas relacionadas con la salud, como la pérdida de peso o el manejo de enfermedades, o la mejora de la salud general.

Al aprovechar estas tecnologías, las aseguradoras de vida pueden abordar el desafío de las interacciones limitadas con los clientes y fomentar relaciones significativas entre asesores y clientes que se extienden más allá de las discusiones centradas únicamente en la mortalidad.

Este cambio permite un enfoque holístico para satisfacer las necesidades de los consumidores que enfatiza no solo la protección sino también el empoderamiento de las personas para vivir sus vidas al máximo, promoviendo una mejor calidad de vida.

El papel de la IA en la mejora de la experiencia del cliente #

La IA impactará en todas las áreas de los seguros durante los próximos diez años. Incluso antes de la llegada de la IA general, notamos que los modelos actuales mejorarán el alcance y la precisión de la inteligencia y el análisis empresarial, proporcionando conocimientos prácticos que acelerarán y mejorarán la toma de decisiones en todos los niveles de la empresa.

La capacidad de entrenar IA y generar información predictiva a partir de datos permite a las aseguradoras brindar un mejor servicio al cliente y tomar decisiones de gestión de riesgos más informadas. Por ejemplo, las personas que procesan reclamos estaban tradicionalmente restringidas a administrar una sola línea de negocio, lo que limitaba su flexibilidad y reducía su enfoque únicamente al reclamo en sí, en lugar del cliente. Sin embargo, el crecimiento de la IA y los modelos de lenguaje como GPTChat permite a los gestores de reclamos respaldar múltiples líneas de negocio y centrarse más en el cliente.

Dado que la IA tiene la capacidad de examinar los datos de forma más eficiente y precisa, los aseguradores y gestores de reclamos pueden centrar su energía en tareas de mayor valor y que sean efectivamente de mayor valor. Esta automatización hace que el proceso esté más centrado en el cliente, acelera los procesos de suscripción y reclamos y permite a las aseguradoras centrarse en actividades de cara al cliente, que funcionan para mejorar la experiencia general.

Incluso hoy en día, las aplicaciones de IA pueden analizar selfies y predecir con precisión la edad, el nivel de tabaquismo e incluso la esperanza de vida. Están aumentando la velocidad y precisión de las decisiones de suscripción hasta el punto en que la compra de un seguro de vida puede, en algunos casos, ser tan rápida o incluso más rápida que la experiencia de compra con “un clic” en Amazon.

¿Creará la IA un mundo en el que todos los seguros de vida puedan suscribirse en un instante? Y si es así, y ese nivel de servicio se convierte en algo presente en el juego, ¿cómo se diferenciarán las aseguradoras?

La respuesta es que probablemente sea a través del servicio. A través de la hiperpersonalización de todas las interacciones, pero también de los propios productos.

El papel de los seguros integrados en la mejora de la experiencia del cliente #

Al aprovechar los seguros integrados, las organizaciones pueden hacer que el proceso de compra de seguros sea más ágil y fácil de usar. Los seguros integrados ofrecen una valiosa oportunidad para integrar el producto de seguro de vida dentro de una oferta más amplia e incorporar otros productos de seguro en la experiencia de compra en general.

Los casos de seguro emergentes para seguros de vida integrados incluyen ofertas realizadas automáticamente al: comprar una casa, realizar compras asociadas a la llegada de un nuevo bebé, adquirir ciertas inversiones, crear fondos para educación universitaria o incluso solicitar un préstamo.

Este tipo de ofertas crean buenas experiencias porque son relevantes y oportunas; en resumen, son hiperpersonalizadas.

El papel del Metaverso en la mejora de la experiencia del cliente #

La futura extensión de los seguros integrados y la creación de experiencias de estilo de vida será la adopción de la realidad aumentada y el metaverso, donde la educación, la personalización y las ofertas de seguros se pueden etiquetar con las cosas que el usuario está experimentando.

El metaverso ofrece varias ventajas, incluidas experiencias inmersivas que ayudan a los clientes a comprender el valor de los seguros de vida a través de simulaciones. Participar en el metaverso también permitirá una mayor participación del cliente y de sus puntos de contacto, lo que permitirá mejores oportunidades de ventas adicionales y conocimiento de la marca.

¿Está listo para el futuro del seguro? #

Hoy en día, las empresas de seguros de vida enfrentan un momento crucial en el que pueden posicionarse para el éxito futuro, cerrar la brecha de 102 millones de personas y cumplir su misión original de ayudar a las personas en sus comunidades.

Ganar, en este momento crítico de la industria, depende en gran medida de la capacidad de una aseguradora para crear experiencias excepcionales para los clientes. Y ese es el principal impulsor de la transformación digital actual. Las aseguradoras están dando prioridad a la modernización de los sistemas de administración de pólizas y alejándose de la tecnología heredada y obsoleta. Su objetivo es claro: satisfacer las crecientes demandas de los clientes impulsando al mismo tiempo la rentabilidad y el crecimiento.

Construir bases sólidas de CX en toda la empresa preparará a las aseguradoras para prosperar a medida que los mercados, la demografía y las expectativas de los consumidores cambien.