Le secteur de l’assurance est en pleine planification stratégique et budgétaire, un processus annuel dont l’importance est amplifiée par la pandémie. Dans ce contexte mouvant où il importe plus que jamais de répondre aux attentes changeantes de la clientèle, la survie des compagnies d’assurance passera par la vente et la croissance. Et dans bien des cas, cela signifie qu’il faudra investir dans leur transformation numérique.

Les défis qui émergent repoussent les limites en matière de fonctions liées à la conformité et à la réglementation. De nouveaux investissements sont d’ailleurs à prévoir. Et c’est sans compter l’entrée en vigueur de nouvelles lois sur la protection des données et des renseignements personnels. De nombreuses compagnies d’assurance investissent temps et argent pour se conformer à la loi californienne sur la confidentialité des consommateurs (CCPA) ainsi qu’au Règlement général sur la protection des données (RGPD) de l’Union européenne. Dans ce cadre réglementaire qui évolue sans cesse, les assureurs seront-ils capables de suivre la cadence?

Catégories d’investissement : des divergences géographiques qui révèlent des préoccupations régionales #

Dans l’un de ses récents rapports (Integrated Insurance Ecosystem - The Next Generation Insurer) Celent[i] souligne:

« La compagnie d’assurance de demain est une entreprise à vocation technologique qui bonifie l’expérience au moyen d’outils numériques et automatisés et qui s’associe à des partenaires pour réussir. »

Dans cette optique, les compagnies d’assurance vie tentent d’innover en investissant dans les technologies tout au long de leur chaîne de valeur traditionnelle (marketing et ventes, souscription, intégration des clients, services et exploitation, et gestion des réclamations).

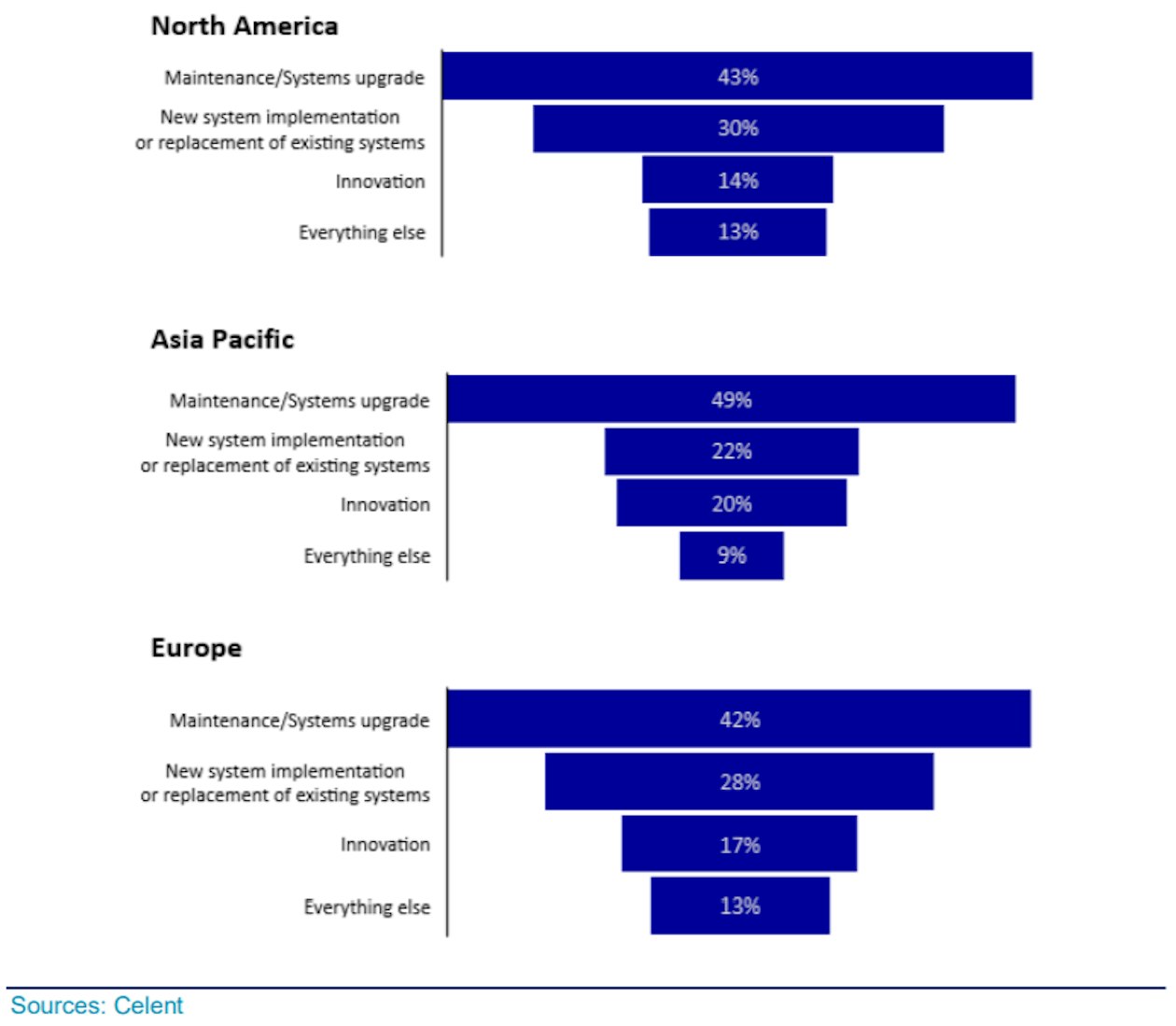

En outre, les compagnies injectent d’importantes sommes dans l’entretien des systèmes en place, dans les nouveaux systèmes et dans l’innovation. Le graphique suivant, qui provient de Celent[i], montre les catégories d’investissement. On constate que l’innovation ne suit pas le même rythme d’une région à l’autre.

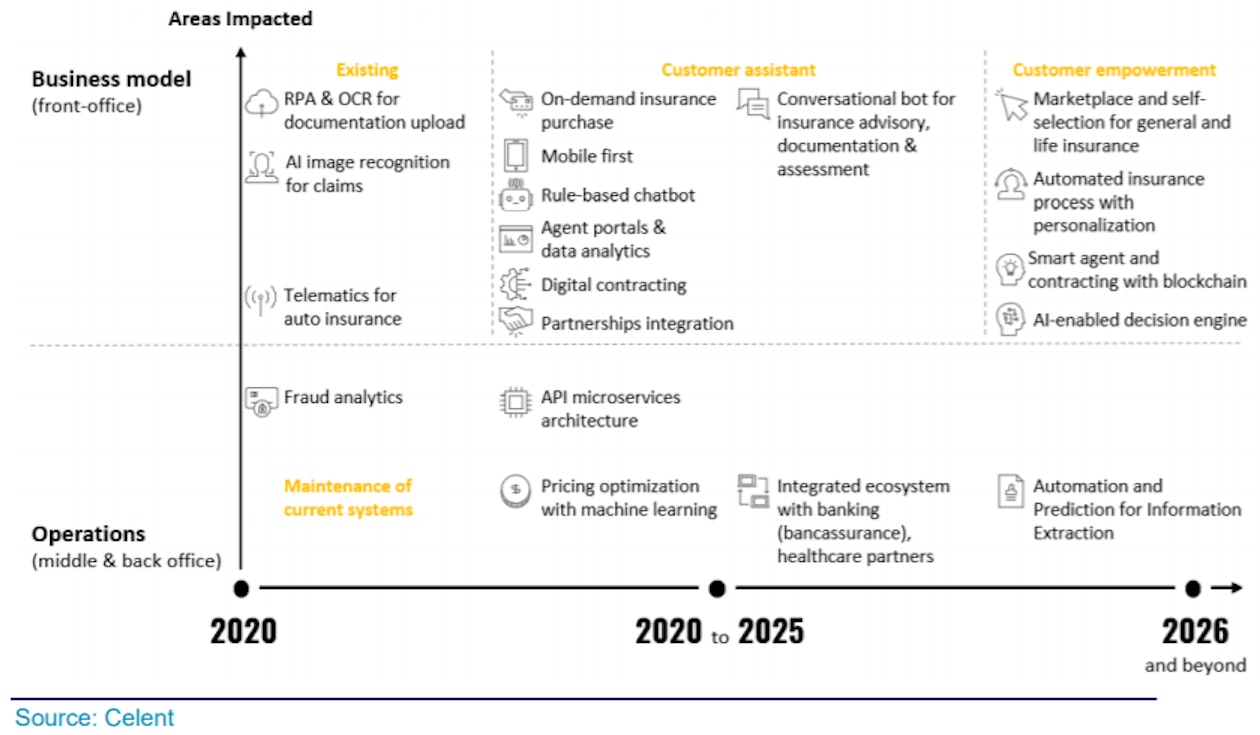

L’autonomisation des clients : le produit d’assurance de l’avenir #

Celent[1] a imaginé une situation idéale pour l’assureur de prochaine génération, d’après laquelle l’autonomisation des clients constitue le produit d’assurance de l’avenir. Quand, où, qui, quoi, comment : les clients pourront faire des choix lorsqu’ils achètent des produits d’assurance, et les assureurs tiendront un rôle de soutien dans la satisfaction de leurs besoins. Après 2020, les compagnies d’assurance devront se pencher sur ces enjeux en misant sur le développement global et intégré de leurs systèmes de première ligne et leurs systèmes de suivi de marché et d’arrière-guichet.

Développement technologique de bout en bout pour favoriser l’autonomisation des clients #

Les dépenses dans les TI repartiront à la hausse #

Dans son rapport de septembre 2020[ii] intitulé IT Spending in Insurance – Making Sense of the Future Insurer’s Technology Investments, Celent explique aussi pourquoi elle estime que les compagnies d’assurance vont continuer à explorer des moyens de réduire leurs dépenses au chapitre des TI, notamment en adoptant plus massivement l’infonuagique. Les données révèlent une légère baisse des dépenses liées à la mise en œuvre de nouveaux systèmes et aux initiatives de transformation et d’innovation en 2020, baisse qui s’explique vraisemblablement par l’arrivée de la COVID-19. Notons toutefois que beaucoup de ces nouvelles initiatives ne servent pas uniquement à maintenir les compagnies à flot durant la pandémie : elles sont aussi en phase avec l’objectif général de répondre aux attentes toujours plus élevées des clients, voire de les dépasser. Les dépenses devraient reprendre leur ascension en 2021 et en 2022.

Importance grandissante des nouveaux systèmes et de l’innovation #

Trois grands changements à l’horizon pour le secteur de l’assurance vie #

On ne peut que spéculer sur les types de produits d’assurance et d’instruments de placement que l’avenir nous réserve. Nous n’avons aucune idée de la façon dont nous interagirons avec les clients demain. Selon McKinsey, plusieurs tendances prometteuses se dessinent pour la prochaine décennie dans le secteur de l’assurance vie. D’ailleurs, dans son rapport de septembre 2020[iii] intitulé The future of life insurance- Reimaging the industry for the decade ahead, il avance que le secteur se trouve devant une double possibilité, soit celle de répondre aux besoins grandissants des clients tout en reprenant le chemin de la rentabilité et de la croissance.

Ainsi, McKinsey indique que les chefs de file en assurance vie s’illustreront de trois façons au cours de la prochaine décennie : 1) en personnalisant chaque aspect de l’expérience client; 2) en mettant au point des produits flexibles qui conviendront à un environnement éprouvant au chapitre de la réglementation et des taux d’intérêt; 3) en actualisant leurs compétences et leurs capacités.

McKinsey s’attend par ailleurs à ce que le secteur passe d’un modèle d’évaluation et de service à un modèle de prévention et de prescription, et il explique que les données transmises par les individus servent actuellement à évaluer les risques et à mettre au point des produits et des services normalisés.

Plus de données partagées pour des produits réinventés #

Plus il y aura de données recueillies librement à même des sources et des appareils externes, plus les compagnies d’assurance seront aptes à réévaluer les risques et les prix. Elles pourront ainsi mettre au point des produits hautement dynamiques, basés sur l’utilisation et assortis d’une tarification perfectionnée. La ligne entre assurance vie, patrimoine et assurance maladie s’estompera alors pour laisser place à des protections et à des services de santé sur mesure pour toute la famille. Enfin, on devrait assister à d’énormes réductions des frais de service lorsqu’il sera possible de simuler l’empathie et les conversations humaines par le biais des robots et des canaux libre-service.

Dépasser les attentes des clients et stimuler la croissance : une double occasion à saisir #

Un jour, la COVID-19 sera chose du passé, et de nouveaux obstacles se dresseront devant notre secteur. Pour un grand nombre de compagnies d’assurance vie dans le monde, les enjeux de croissance et de réduction des coûts demeureront sans doute d’actualité. Les nouveaux produits joueront un rôle important à ce chapitre. Les assureurs devront faire les investissements nécessaires dans les nouveaux systèmes et l’innovation.

Nous avons affaire à des défis de taille, mais les possibilités sont phénoménales pour les compagnies d’assurance du monde entier qui sont prêtes à se retrousser les manches!

Pied de page:

[i] “Integrated Insurance Ecosystem – The Next Generation Insurer”, Celent, 26 août 2020

[ii] “IT Spending in Insurance – Making Sense of the Future Insurers’ Technology Investments”, Celent, septembre 2020

[iii] “The future of life insurance – Reimaging the industry for the decade ahead”, McKinsey & Company, septembre 2020